Calculadora y Simulador de rendes vitalícies y temporals

Rep el teu informe personalitzat per correu electrònic en menys de 60 segons.

Opció 1: Càlcul del capital necessari per a una pensió mensual vitalícia desitjada

🎯 Objectiu:

Saber el capital necessari per a la renda vitalícia desitjada en funció de l’edat.

📝 Què obtindràs?

Un informe amb els resultats dels càlculs actuarials sobre la renda vitalícia.

Pots veure un exemple de l’informe aquí.

El teu càlcul i el teu informe personalitzat són 100% GRATIS

Exemple:

En l'exemple 1, l'Andrés té 65 anys, està casat i té dos fills. Està preocupat pel futur de la seva jubilació i l’estalvi.

L’Andrés vol garantir-se una pensió de 1.000 € al mes.

A més, considera que el creixement de la pensió anual hauria de ser de l’1%, així com el tipus d’interès del 3%.

Com podem veure en el resultat, l'Andrés necessitarà estalviar un total de 231.367,36 € per, el dia de la seva jubilació, poder comprar una renda vitalícia amb aquestes condicions.

0,00 €

Opció 2: Càlcul de la pensió mensual rebuda per la inversió de capital

🎯 Objectiu:

Calcular la pensió mensual que es pot rebre invertint un capital determinat.

📝 Què obtindràs?

Un informe amb els resultats dels càlculs actuarials sobre la renda vitalícia.

Pots veure un exemple de l’informe aquí.

El teu càlcul i el teu informe personalitzat són 100% GRATIS

Exemple:

En l’exemple 2, la Maria té 65 anys, està casada i s’acaba de jubilar. Té estalvis i, per això, vol invertir-los en la seva jubilació i rebre una pensió de per vida.

Actualment, disposa d’un capital de 200.000 € per invertir i considera que el creixement de la renda hauria de ser d’un 2% i l’interès del 3%.

Com podem veure en el resultat, la Maria, realitzant la inversió de 200.000 €, podrà rebre una pensió vitalícia de 673,28 € al mes de per vida, amb una revalorització del 2% anual i un interès del 3%.

0,00 €

Opció 3: Càlcul del capital necessari per a una pensió mensual temporal desitjada

🎯 Objectiu:

Calcular la pensió mensual que es pot rebre invertint un capital determinat.

📝 Què obtindràs?

Un informe amb els resultats dels càlculs actuarials sobre la renda vitalícia.

Pots veure un exemple de l’informe aquí.

El teu càlcul i el teu informe personalitzat són 100% GRATIS

Exemple:

En l'exemple 1, l'Andrés té 65 anys, està casat i té dos fills. Està preocupat pel futur de la seva jubilació i l’estalvi.

L’Andrés vol garantir-se una pensió de 1.000 € al mes durant els próxims 10 anys si sobreviu.

A més, considera que el creixement de la pensió anual hauria de ser de l’1%, així com el tipus d’interès del 3%.

Com podem veure en el resultat, l'Andrés necessitarà estalviar un total de 106.002,13 € per, el dia de la seva jubilació, poder comprar una renda vitalícia amb aquestes condicions.

0,00 €

Opció 4: Càlcul de la pensió mensual temporal rebuda per la inversió de capital

🎯 Objectiu:

Calcular la pensió mensual que es pot rebre invertint un capital determinat.

📝 Què obtindràs?

Un informe amb els resultats dels càlculs actuarials sobre la renda vitalícia.

Pots veure un exemple de l’informe aquí.

El teu càlcul i el teu informe personalitzat són 100% GRATIS

Exemple:

En l’exemple 2, la Maria té 65 anys, està casada i s’acaba de jubilar. Té estalvis i, per això, vol invertir-los en la seva jubilació i rebre una pensió de per vida.

Actualment, disposa d’un capital de 500.000 € per invertir i vol rebre una renta temporal durant els següents 8 anys si sobreviu, considera que el creixement de la renda hauria de ser d’un 2% i l’interès del 3%.

Com podem veure en el resultat, la Maria, realitzant la inversió de 500.000 €, podrà rebre una pensió vitalícia de 5.463,11 € al mes.

0,00 €

En quins casos és interessant obtenir aquest informe?

La importància de les rendes vitalícies per la indústria asseguradora

Les rendes vitalícies són productes asseguradors per cobrar una pensió de per vida fins a la teva mort, de manera idèntica a la pensió pública de la seguretat social.

A qui va dirigit aquest simulador?

Aquest simulador és per a totes les persones independentment de l'edat, que vulguin conèixer l'estalvi per al dia de la seva jubilació o la pensió que pots comprar als 65 anys. (Si la teva edat és superior, posa't en contacte amb nosaltres)

Quin és l'objectiu del simulador?

L'objectiu és conscienciar les persones interessades en la seva jubilació quants diners han d'estalviar per tenir una renda vitalícia el dia de la seva jubilació o assegurar una pensió als 65 anys.

Conceptes importants per al càlcul

Revaloració de la pensió

Aquest valor fa referència al percentatge dʻajust anual de la pensió de la renda vitalícia per poder compensar lʻefecte de la inflació. En altres paraules, els 500€ d'avui no tindran el mateix poder adquisitiu d'aquí a uns anys.

Per exemple, si s'indica un valor d'un 2% de revaloració anual de la pensió i la vostra pensió vitalícia és de 1000€ al mes, el segon any augmentaria a 1020€ al mes, el següent any a 1040.2€ al mes, i així fins a la mort.

Interès

Fa referència a l'interès del producte assegurador de renda vitalícia; en els moments actuals, els percentatges se situen entre el 2 i el 3%, però depèn de l'entitat asseguradora.

L'interès és la rendibilitat que obtens pels teus estalvis.

Nosaltres gestionarem amb l'entitat asseguradora les millors condicions sense cobrar comissions.

La situació actual propicia que l'interès d'aquests productes asseguradors estigui al voltant d'un 2% i un 3% anual, situació que no es donava des de fa força anys. Actualment pot ser un període interessant per poder realitzar aquest tipus d'inversions en productes de rendes vitalícies ja que amb l'interès actual obtindràs més import de la teva pensió pel mateix estalvi o necessitaràs pagar menys per la mateixa pensió.

Sentències que recolzen els càlculs actuarials

Sentència del Tribunal Suprem 117/2023, de 2 de febrer de 2023

En aquesta resolució, es va abordar la interpretació dels articles 1802 i següents del Codi Civil en relació amb els contractes de renda vitalícia. El Tribunal va analitzar com s’ha de calcular actuarialment el règim d’aquestes rendes, considerant factors com l’esperança de vida i les condicions financeres, de manera similar a l’existència d’un fons de pensions.

Sentència del Tribunal Suprem 705/2020, de 23 de juliol de 2020

En aquest cas, es va discutir una prestació de renda vitalícia immediata. L'entitat asseguradora garantia el pagament al beneficiari d'una renda vitalícia mentre aquest visqués. Per establir l'import adequat de la renda, es van utilitzar càlculs actuarials que van tenir en compte factors com l’esperança de vida del beneficiari i les condicions financeres del contracte.

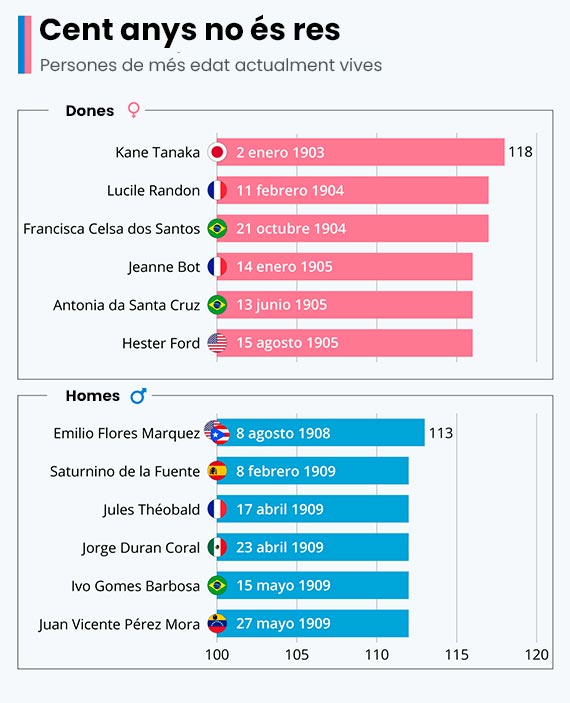

Viuràs molts anys

Cal tenir en compte que en molts casos, la persona interessada farà el càlcul en funció de la seva esperança de vida o el temps que creu que viurà.

Amb aquesta dada tindrà un paràmetre per comparar si la renda vitalícia és millor o no que gestionar els seus propis diners o capitals.

El gran problema és que aquesta comparativa no preveu la possibilitat de viure molts més anys del que s'esperava.

Cal tenir en compte que l'esperança de vida creix, és a dir, que cada cop vivim de mitjana més anys (encara que es pugui arribar a pensar el contrari).

Deixem com a referència exemples reals:

Continuant amb l'exemple 2 de Maria que tenia un capital de 200.000€. Si en comptes d'invertir-los en un producte assegurador els hagués gestionat ella la conclusió hauria estat:

Amb aquest capital, Maria hauria disposat de 695€ al mes amb una revaloració del 2% anual durant 18 anys, 9 mesos i 15 dies.

És a dir, a partir dels 83 anys, 9 mesos i 15 dies ja no tindria estalvis.

Si mor abans no tindrà problemes a gestionar-se el capital ella mateixa. En cas que Maria mori als 100 anys, en els últims 16 anys i 3 mesos de vida no tindria estalvis.

Tot i això, amb la renda vitalícia Maria s'assegura un pensió mensual independentment de l'edat que mori.

En cas de voler obtenir el simulador de rendes vitalícies no dubtis a contactar-nos, t'ho facilitarem encantats.