Calculadora y Simulador de rentas vitalicias

La importancia de las rentas vitalicias para la industria aseguradora

Las rentas vitalicias son productos aseguradores para cobrar una pensión de por vida hasta tu fallecimiento, de forma idéntica a la pensión pública de la seguridad social.

¿A quién va dirigido este simulador de rentas vitalicias?

Este simulador es para todas las personas independientemente de la edad, que quieran conocer el ahorro para el día de su jubilación o la pensión que puedes comprar a los 65 años. (Si tu edad es superior, ponte en contacto con nosotros)

¿Cuál es el objetivo del simulador de rentas vitalicias?

El objetivo es concienciar a las personas interesadas en su jubilación cuánto dinero deben ahorrar para cobrar una renta vitalicia el día de su jubilación o qué pensión vitalicia vas a cobrar a los 65 años con tus ahorro.

Conceptos importantes para el cálculo de rentas vitalicias

Revalorización de la pensión

Este valor hace referencia al porcentaje de ajuste anual de la pensión de la renta vitalicia para poder compensar el efecto de la inflación. Dicho de otro modo, los 500€ de hoy no tendrán el mismo poder adquisitivo dentro de unos años.

Por ejemplo, si se indica un valor de un 2% de revalorización anual de la pensión y tu pensión vitalicia es de 1000€ al mes, el segundo año aumentaría a 1020€ al mes, el siguiente año a 1040.2€ al mes, y así hasta el fallecimiento.

Cónyuge

Corresponde al porcentaje de la pensión mensual que recibiría tu cónyuge de por vida, en caso de que fallezcas antes.

Por ejemplo, si se indica un valor del 50% y la pensión que recibes en el momento del fallecimiento es de 1020€ al mes, el cónyuge recibiría 510€ mientras viva.

Interés

Se refiere al interés del producto asegurador de renta vitalicia; en los momentos actuales, los porcentajes se sitúan entre el 2% y el 3%, pero depende de la entidad aseguradora.

El interés es la rentabilidad que obtienes por tus ahorros.

Nosotros gestionaremos con la entidad aseguradora las mejores condiciones sin cobrar comisiones.

La situación actual está propiciando que el interés de estos productos aseguradores esté alrededor de un 2% y un 3% anual, situación que no se daba desde hace bastantes años. Actualmente puede ser un periodo interesante para poder realizar este tipo de inversiones en productos de rentas vitalicias ya que con el interés actual obtendrás mayor importe de tu pensión por el mismo ahorro o necesitarás pagar menos por la misma pensión.

En caso de querer obtener la calculadora o el simulador de rentas vitalicias no dudes en contactarnos, te lo facilitaremos encantados.

¿Cómo utilizar la calculadora o el simulador de rentas vitalicias?

Desde Quibus queremos ofrecer 2 maneras para poder hacer los cálculos de la pensión vitalicia que recibirías el día de tu jubilación.

Para ello vamos a mostrar las 2 opciones con ejemplos:

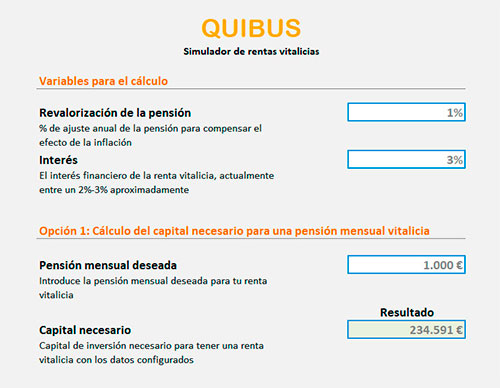

Opción 1: Cálculo del capital necesario para una pensión mensual vitalicia deseada

En el ejemplo 1, Andrés tiene 65 años, está casado y tiene 2 hijos. Está preocupado por el futuro de su jubilación y el ahorro.

Andrés quiere garantizarse una pensión de 1000€ al mes.

Además considera que la revalorización de la pensión anual debería de ser del 1%.

Como podemos ver en el resultado, Andrés necesitará ahorrar un total de 234.591€ para el día de su jubilación poder comprar una renta vitalicia con estas condiciones.

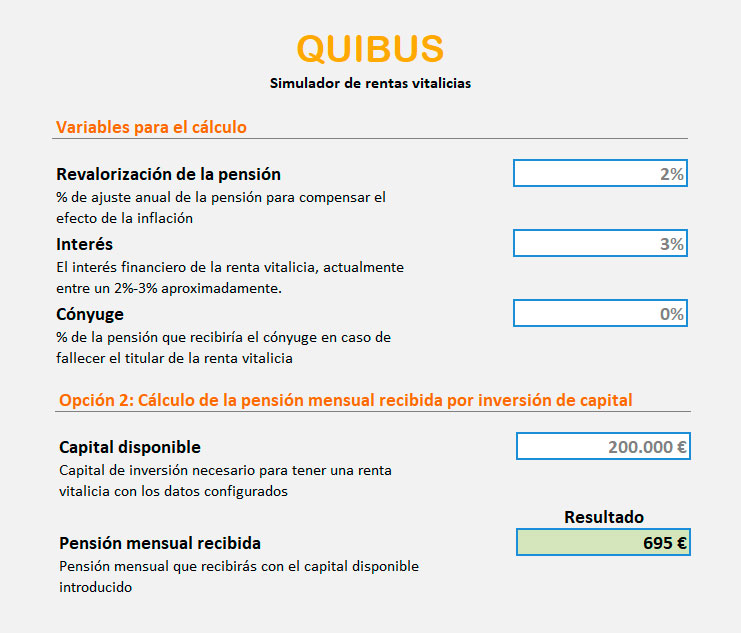

Opción 2: Cálculo de la pensión mensual recibida por la inversión de capital

En el ejemplo 2, María tiene 65 años, está casada y recién jubilada. Tiene ahorros y por ello quiere invertirlos en su jubilación y recibir una pensión de por vida.

Actualmente dispone un capital de 200.000€ para poder invertir y considera que la revalorización debe ser de un 2%.

Como podemos ver en el resultado, María realizando la inversión de 200.000€ podrá recibir una pensión vitalicia de 695€ al mes de por vida y una revalorización del 2% anual.

Vas a vivir muchos años

Hay que tener en cuenta que en muchos casos, la persona interesada hará el calculo en función de su esperanza de vida o el tiempo que cree que va a vivir.

Con este dato tendrá un parámetro para comparar si la renta vitalicia es mejor o no que gestionar su propio dinero o capital.

El gran problema es que esta comparativa no prevé la posibilidad de vivir muchos más años de lo esperado.

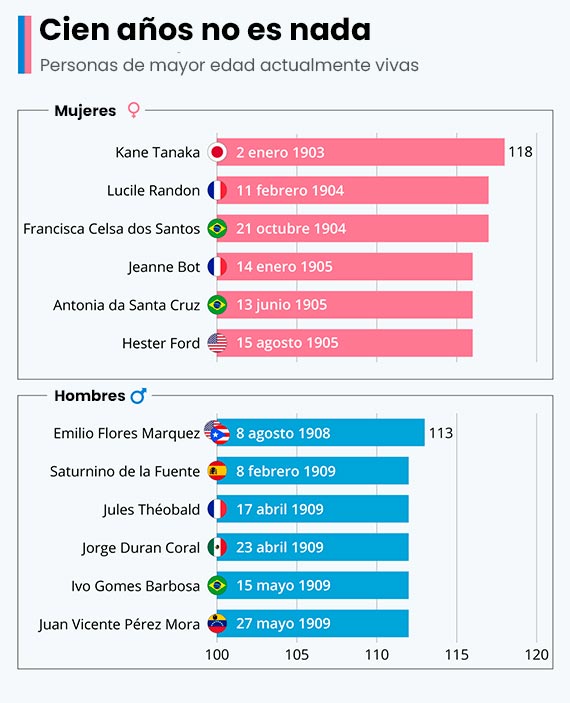

Hay que tener en cuenta que la esperanza de vida crece, es decir, que cada vez vivimos en promedio más años (aunque se pueda llegar a pensar lo contrario).

Dejamos como referencia ejemplos reales:

Continuando con el ejemplo 2 de María que disponía de un capital de 200.000€. Si en vez de invertirlos en un producto asegurador se los hubiera gestionado ella la conclusión habría sido:

Con este capital, María hubiese dispuesto de 695€ al mes con una revalorización del 2% anual durante 18 años, 9 meses y 15 dias.

Es decir, a partir de los 83 años, 9 meses y 15 días ya no tendría ahorros.

Si fallece antes no tendrá problemas en gestionarse el capital ella misma. En el caso que María fallezca a los 100 años, en los últimos 16 años y 3 meses de vida no tendría ahorros.

Sin embargo, con la renta vitalicia María se asegura un pension mensual independientemente de la edad que fallezca.

En caso de querer obtener la calculadora o el simulador de rentas vitalicias no dudes en contactarnos, te lo facilitaremos encantados.

Artículos relacionados con rentas vitalicias

Preguntas frecuentes sobre el simulador de rentas vitalicias

¿Cómo se hace el cálculo del simulador de la renta vitalicia?

El cálculo de la renta vitalicia que utilizamos en Quibus se basa en cálculos actuariales en el caso del simulador las bases técnicas son:

- Hombre o mujer de 65 años

- Tablas PERMF/2020

En caso de querer personalizar la renta vitalicia con tu edad actual no dudes en contactarnos.