Cálculo del precio justo de la nuda propiedad

¿A quién va dirigido el servicio?

Inversores

Si eres inversor y quieres hacer propuestas de compraventa de nuda propiedad, este servicio te ayudará a calcular el valor justo de la operación con datos precisos, permitiéndote optimizar tu inversión y tomar decisiones informadas.

Propietarios

Si has recibido una oferta para vender la nuda propiedad de tu vivienda, nuestro servicio te ayudará a verificar si es justa. Usando factores como la esperanza de vida, el valor de tasación y las rentas mensuales, podrás asegurarte de que la oferta es adecuada.

Un informe con los resultados de los cálculos actuariales sobre la renta vitalicia.

Puedes ver un ejemplo del informe aquí.

El precio para obtener el resultado es de solo 360€ y te regalamos 2 usos gratuitos para tus próximos cálculos

Obtén la valoración en precio justo en 3 pasos

1

Rellena los datos y haz clic en el botón comprar

2

Introduce los datos de facturación y pago

3

Recibe en unos instantes tu valoración de precio justo

Precio:

¿Qué significa el precio justo de la nuda propiedad?

El precio justo es el cálculo por las condiciones del acuerdo. Se compone de la valoración del derecho del propietario a disfrutar el uso sobre su vivienda y de la valoración de la renta vitalicia que percibe.

Las dos principales obligaciones de la contraparte son: pagar las rentas vitalicias acordadas y respetar el derecho de usufructo del vendedor, permitiéndole seguir utilizando la vivienda según lo pactado. A la muerte del propietario actual, el pleno dominio de la vivienda es de la contraparte.

El cálculo está determinado por la supervivencia del propietario, incierta, el valor de tasación y de mercado de la vivienda y el tipo de interés, porcentaje para descontar los pagos futuros de renta a su valor presente, permitiendo calcular cuánto valen hoy las cantidades que el propietario recibirá periódicamente durante su vida.

Por todo ello, este servicio de pago que ofrecemos tiene como objetivo proporcionar un informe que permita a las partes evaluar la conveniencia del acuerdo y determinar si es necesario mejorarlo o ajustarlo para que se adeque mejor a sus intereses.

La única variable objeto de negociación es el importe de la renta vitalicia. El resto están determinadas, tasación, supervivencia, tipo de interés y coste del alquiler. A mayor importe de la renta vitalicia, mayor será el precio justo del acuerdo, ya que el comprador estará comprometiéndose a un desembolso más elevado a lo largo del tiempo. Por el contrario, una renta vitalicia más baja resultará en un precio justo menor, reflejando un compromiso financiero reducido por parte del comprador.

Si el precio justo es significativamente inferior / superior a la tasación, las partes deben considerar si el importe de la renta vitalicia es suficiente o si es necesario ajustarlo para que el acuerdo sea más equitativo y se alinee mejor con el valor real de la vivienda.

Ejemplo de valoración del precio justo:

Imaginemos una persona nacida el 05/02/1945, de sexo masculino, que posee una vivienda valorada en 500.000 €. Un inversor le ofrece una renta mensual vitalicia de 2000€.

En este caso, la valoración del precio justo de la operación es de 400.867,42€. Esto significa que, durante ese periodo, recibirá un total de 231.826,94€ en rentas, mientras que el valor del usufructo por vivir en la vivienda se estima en 169.040,48€

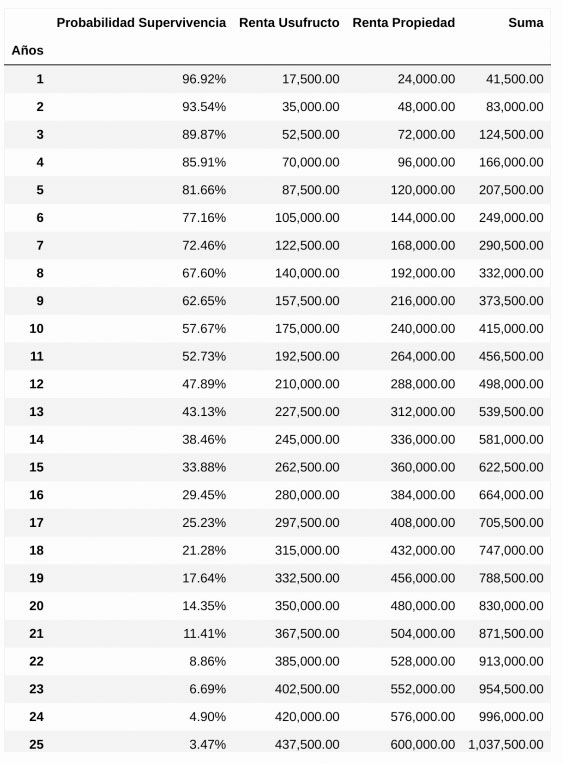

Esta tabla muestra la probabilidad de que el beneficiario sobreviva cada año y las rentas que recibiría si lo hace, desglosadas en dos componentes: la renta por usufructo, que refleja el valor de seguir viviendo en la vivienda sin pagar alquiler, y la renta de la propiedad, que es el pago financiero que recibe por las rentas vitalicias. Cada año, la suma de ambas rentas representa el total de lo que recibe el beneficiario. A medida que pasan los años, la probabilidad de supervivencia disminuye, pero el valor total de las rentas aumenta.

¿Qué es el tipo de interés y el crecimiento de la renta?

El tipo de interés representa el porcentaje que mide la pérdida de valor del dinero a lo largo del tiempo. En otras palabras, hoy en día con 1€ puedes comprar un café, pero dentro de 20 años ese mismo café costará más de 1€, debido a la inflación.

Este interés varía según cada valoración, y para minimizar el riesgo se recomienda utilizar un tipo de interés bajo, como el rendimiento de los bonos del Estado a 10 años, que suele situarse entre el 2% y el 3%.

El crecimiento de la renta es el porcentaje de incremento anual que se aplica a la renta vitalicia. Por ejemplo, si una persona recibe una renta mensual de 1.000€ y se establece un crecimiento del 1% anual, durante el primer año recibiría 12.000€, el segundo año 12.120€, el tercer año 12.241,20€, y así sucesivamente hasta el fallecimiento.

La rentas vitalicias pueden ser constantes (sin crecimiento) o crecientes. Dependerá del acuerdo entre las partes. Los cálculos están previstos para ambas opciones. Este crecimiento, al igual que el tipo de interés, depende de cada valoración específica.

Ambos factores son fundamentales para evaluar la viabilidad y el valor real de una operación de renta vitalicia o nuda propiedad, ya que determinan cómo evolucionará el valor recibido a lo largo del tiempo.

¿Cuales son los problemas principales en este tipo de operaciones?

Desprotección de las personas mayores: Uno de los problemas fundamentales es la vulnerabilidad de las personas mayores que, al buscar mejorar su situación económica, ceden inmuebles a cambio de una renta vitalicia sin tener plena conciencia del valor real de sus bienes ni de las implicaciones del contrato. La falta de regulación clara ha dejado a muchas personas mayores expuestas a situaciones de abuso o desequilibrio contractual.

Lesión económica y desproporción: El problema central de este caso radica en la figura de la "lesión ultradimidium" o desproporción contractual. En contratos onerosos, como la cesión de inmuebles a cambio de renta vitalicia, puede darse una situación en la que el cedente (normalmente una persona mayor) cede su propiedad a un valor que representa menos del 50% de su precio justo, lo que constituye una lesión económica. El Tribunal admite que, aunque la renta vitalicia es un contrato aleatorio, puede haber rescisión si existe una clara desproporción entre las partes.

Aleatoriedad del contrato: En un contrato de renta vitalicia, hay un componente aleatorio que reside en la imposibilidad de saber cuánto tiempo vivirá el cedente, lo que hace incierto el valor total de las contraprestaciones.

Imprecisión en la valoración del bien: En este tipo de contratos, la valoración del inmueble y del usufructo (el derecho de uso por parte del cedente) es un punto crítico. Si no se realiza de forma adecuada, puede derivar en una pérdida significativa para el cedente.

Falta de regulación específica: La falta de una normativa específica para regular los contratos de renta vitalicia y proteger a las personas mayores ha sido una preocupación creciente, tanto para el poder judicial como para el gobierno. Esto ha permitido que se produzcan situaciones de abuso, lo que subraya la necesidad de una regulación que evite este tipo de arbitrariedades.